C’è tempo fino al 31 marzo 2025 per il ravvedimento speciale, arrivano le istruzioni per il maxi condono fiscale.

Ravvedimento speciale, opzione esercitabile fino al 31 marzo 2025

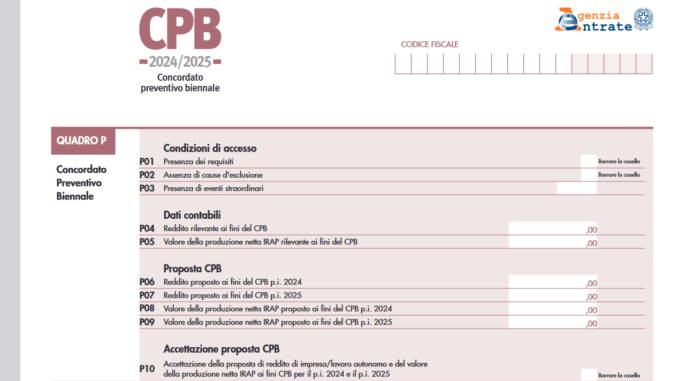

L’Agenzia delle Entrate ha fornito le istruzioni per esercitare l’opzione per il ravvedimento speciale o maxi condono fiscale 2025. C’è tempo fino al 31 marzo 2025 per esercitare l’opzione per aderire al ravvedimento speciale riservato ai contribuenti titolari di partita Iva che hanno aderito al concordato preventivo biennale. Per gli anni di imposta per i quali si esercita l’opzione non saranno effettuati controlli fiscali, gli stessi saranno, invece, intensificati per coloro che non esercitano l’opzione. Il ravvedimento speciale può essere esercitato per gli anni di imposta 2018-2022, può essere esercitata anche solo per alcuni degli anni di imposta considerati. Il contribuente che sceglie di esercitare l’opzione per un determinato anno, per lo stesso deve effettuare il condono 2025 sia per le imposte sui redditi e relative addizionali, sia per l’Irap.

Il ravvedimento speciale è discipilinato dal decreto Omnibus articolo 2 quater e prevede la possibilità di pagare imposte sugli incrementi di reddito calcolati in base agli indici Isa.

Base imponibile ravvedimento speciale

La base imponibile è costituita costituita dalla differenza tra il reddito d’impresa o di lavoro autonomo già dichiarato, alla data di entrata in vigore della presente disposizione, in ciascuna annualità e l’incremento dello stesso calcolato nella misura del:

- 5% per chi ha un indice di affidabilità fiscale pari a 10;

- 10% per chi ha un indice tra 8 e 10 ed è quindi ritenuto “affidabile” dalle Entrate;

- 20% in caso di Isa pari o superiore a 6 e inferiore a 8;

- 30% per Isa tra 4 e 6;

- 40% se l’Isa è inferiore a 4;

- 50% con Isa sotto il 3.

L’aliquota applicata invece è:

- 15% per chi ha un’affidabilità fiscale inferiore a 6;

- 12% per un punteggio Isa tra 6 e 8;

- 10% per chi ha un punteggio Isa tra 8 e 10%.

Pr l’Irap la base imponibile è 3,9%.

Come esercitare l’opzione per il ravvedimento speciale

L’opzione si esercita per fatti concludenti, cioè effettuando il calcolo in autoliquidazione e versando le somme con il modello F24.

Il pagamento può avvenire in unica soluzione entro il 31 marzo 2025 o in 24 rate mensili. In questo caso nel modello F24 occorre indicare la rata che si sta pagando rispetto al totale del numero di rate in cui l’importo è suddiviso.

In caso di mancato pagamento nei termini di una rata non si decade ma è possibile effettuare il versamento entro il termine di scadenza della successiva rata.

Per il versamento si usano i codici tributo indicati nella Risoluzione 50 del 17 ottobre 2024 dell’Agenzia delle Entrate.

Leggi anche: Modello F24: come si compila? Guida pratica con istruzioni