Come si compila il modello 730 per il bonus facciate? Per l’anno in corso la detrazione delle spese sostenute nel 2021 è pari al 90%. Per gli interventi a decorrere dal 1° gennaio 2022 è stata disposta la proroga dalla legge di Bilancio, ma con la riduzione della detrazione fiscale dal 90% al 60%. La compilazione del modello 730 segue righi diversi sulla base delle caratteristiche dei lavori eseguiti. Inoltre, è necessario distinguere il bonus facciate eco da quello non eco.

Bonus facciate eco, come si procede con la detrazione fiscale?

Per il bonus facciate eco, la detrazione fiscale nella dichiarazione dei redditi del 2022 è pari al 90%. Si tratta degli interventi che vanno oltre la sola tinteggiatura esterna dell’edificio o la sola pulitura. In questa tipologia di lavori rientrano anche quelli che influiscono sull’edificio dal punto di vista termico. O, in alternativa, che interessano più del 10% dell’intonaco della superficie disperdente lorda totale dell’immobile.

Quali righi del modello 730 sono interessati dal bonus facciate eco e non eco?

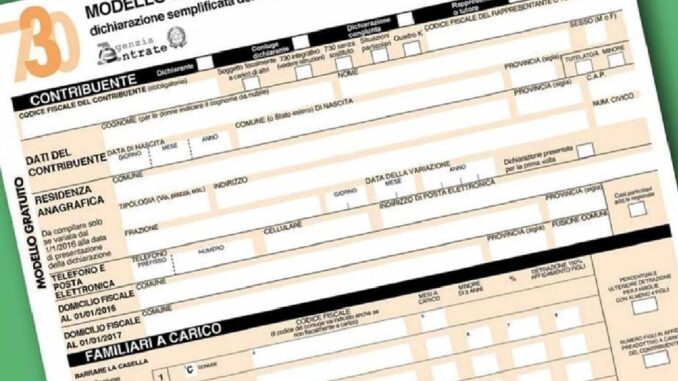

I righi interessati dal bonus facciate del modello 730 sono l’E 61 e l’E 62 relativi alla sezione IV. Si tratta, nel dettaglio, della sezione delle spese per i lavori includenti il risparmio energetico e il superbonus. Invece, i righi del bonus facciate non eco sono l’E 41, l’E42 e l’E 43, della terza sezione “A”. Si tratta, in questo caso, di lavori che si limitano alla parte esterna dell’edificio senza incidere sull’efficienza termica dell’edificio. E pertanto, vi rientrano i lavori per recuperare il patrimonio edilizio, per la riduzione del rischio sismico, per il bonus facciate e il superbonus.

Quale detrazione fiscale spetta per i lavori rientranti nel bonus facciate?

Le spese sostenute negli anni 2020 e 2021 e rientranti in lavori del bonus facciate beneficiano della detrazione fiscale Irpef e Ires lorda del 90%. I lavori devono essere stati effettuati nelle facciate esterne degli immobili situati nelle zone A o B secondo la classificazione del decreto numero 1444 del 2 aprile del 1968. Non vi sono limiti di spesa e il totale della detrazione deve essere beneficiata mediante quote annuali pari a dieci, di importo costante.

Come procedere con la detrazione fiscale del bonus facciate nella dichiarazione dei redditi?

Per la detrazione fiscale nella dichiarazione dei redditi del 2022, i contribuenti possono procedere con la prima rata di beneficio fiscale delle dieci previste purché:

- la spesa effettuata nel 2021 sia stata pagata per intero mediante bonifico parlante;

- non si tenga conto dello stato di avanzamento degli interventi alla data del 31 dicembre 2021;

- le imprese invece devono tener conto dell’avanzamento dei lavori al 31 dicembre 2021 perché vige il principio di cassa;

- il contribuente si assume i rischi della detrazione fiscale anticipata derivante da un possibile inadempimento da parte dell’azienda che svolge i lavori.

Detrazione fiscale del bonus facciate e sconto in fattura: come utilizzare il beneficio fiscale?

Fatte dunque queste premesse, il contribuente nel modello 730 del 2022, relativo all’anno di imposta del 2021, può detrarre nella dichiarazione dei redditi la corrispondente quota delle spese sostenute. Se, invece, il beneficio fiscale deriva dallo sconto in fattura applicato dall’impresa che esegue i lavori, il bonifico viene ridotto del 10% del totale dei lavori. Il restante 90%, dunque, non può essere detratto nella dichiarazione dei redditi perché il beneficio fiscale è stato trasferito dal contribuente all’impresa.

Come procedere con la compilazione del modello 730 per il bonus facciate?

La compilazione della dichiarazione dei redditi dei contribuenti e delle imprese per il bonus facciate eco e non eco, implica l’inserimento, nei rispettivi modelli 730 e Redditi, dei:

- dati catastali che identificano l’edificio;

- degli estremi dell’atto di detenzione dell’immobile nel caso in cui i lavori siano svolti a cura del detentore.

Se si tratta di bonus facciate eco, relativo a interventi che influiscono sull’efficienza termica dell’edificio o che interessano più del 10% dell’intonaco della superficie disperdente lorda totale dell’immobile, il contribuente non deve inserire i dati catastali. Lo stabilisce il paragrafo 4.1 della circolare dell’Agenzia delle entrate numero 2/E del 14 febbraio 2020.