Quando non si onorano gli impegni con il Fisco, nel versare le tasse, in Italia c’è un istituto grazie al quale il contribuente può sanare la propria posizione, nei confronti dell’Agenzia delle Entrate, al fine di evitare dei contenziosi.

Inoltre, grazie a questo istituto, che è quello del ravvedimento operoso, il Fisco tende la mano al contribuente attraverso un’agevolazione che è rappresentata da una riduzione anche rilevante delle sanzioni applicabili.

Sia per le tasse non pagate, sia per versamenti insufficienti e per altre irregolarità fiscali. Ecco allora, al fine di beneficiare di una riduzione delle sanzioni fiscali applicabili dall’Agenzia delle Entrate, tutto quello che c’è da sapere per sfruttare sempre al massimo l’istituto del ravvedimento operoso.

Ravvedimento operoso per chi, come e quando è accessibile

Nel dettaglio, l’istituto del ravvedimento operoso è accessibile per tutti i contribuenti al fine di sanare la propria posizione con un alleggerimento delle sanzioni. Ma a patto che, per le tasse da pagare, non siano già stati emessi atti di liquidazione o di accertamento includendo pure le comunicazioni da controllo automatizzato e formale delle dichiarazioni dei redditi.

In ogni caso, precisa altresì l’Agenzia delle Entrate attraverso il proprio sito Internet, proprio sul ravvedimento operoso, l’accesso all’istituto non va a precludere, a carico dei contribuenti, l’eventuale avvio di ispezioni, di accessi, di verifiche e di ogni altro accertamento o controllo avviato o avviabile da parte del Fisco.

Come sfruttare al massimo il ravvedimento operoso attraverso una riduzione delle sanzioni

L’istituto del ravvedimento operoso permette una riduzione delle sanzioni applicate, rispetto a quelle standard, ma non incide sull’imposta dovuta. E nemmeno sulle somme dovute a titolo di interessi. In base al tipo di irregolarità, la riduzione delle sanzioni rispetto a quelle standard può variare da un quinto ad un decimo utilizzando appositi codici da riportare sul modello di versamento. L’ammontare delle sanzioni, con la relativa percentuale di riduzione, è sempre riportata nell’avviso bonario che viene recapitato dal Fisco al contribuente.

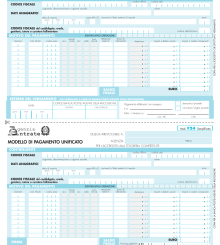

In particolare, in base al tipo di pagamento di tassa omessa o non sufficiente, e per le irregolarità fiscali, i modelli di versamento da utilizzare spaziano dall’F24 all’F23, e passando per il modello di versamento F24 Elide. In particolare, l’F24 si utilizza per Irap, per l’IVA, per le imposte sui redditi e per le relative imposte sostitutive. Nonché per l’imposta sugli intrattenimenti.

Mentre l’F23 si utilizza per l’imposta di registro e per gli altri tributi indiretti. L’F24 Elide, invece, si utilizza, tra l’altro, per l’imposta ipotecaria e per le tasse ipotecarie. Nonché per i tributi che sono connessi alla registrazione dei contratti di affitto e di locazione di beni immobili. A livello legislativo, l’istituto del ravvedimento operoso è disciplinato ai sensi di legge dal Decreto legislativo del 18/12/1997 n. 472, in corrispondenza dell’Articolo numero 13.