Il superbonus 110% è stato ben accolto dagli operatori del settore. Ma anche dai proprietari di immobili, che stanno sempre più valutando la possibilità di ristrutturare i loro beni. Di seguito, le linee guida per chiarire come funziona.

Superbonus 110%: cos’è?

Il superbonus 110% è un’agevolazione introdotta con il Decreto Rilancio. Prevede la possibilità di detrarre le spese sostenute, in tema di ristrutturazione, nel periodo che va da giorno 1 luglio 2020 al 30 giugno 2022. La detrazione è riconosciuta nella misura del 110% tra gli aventi diritto, da ripartire in 5 quote annuali. Le quote vengono suddivise in rate annuali di pari importo, entro il limite massimo detraibile dalla Dichiarazione dei Redditi.

Però c’è anche la possibilità di non richiedere l’agevolazione, ma di scegliere una strada diversa. Infatti, è possibile richiedere subito uno sconto in fattura praticato dal fornitore dei beni o del servizio. Inoltre, il contribuente può anche decidere di cedere il credito, derivante dalla detrazione, alla ditta che sta eseguendo le operazioni di ristrutturazione.

Superbonus 110%: gli interventi principali

Il superbonus 110% spetta in relazione ad alcuni interventi:

- interventi di isolamento termico sugli involucri. Tra questi ad esempio rientra il cosiddetto “cappotto termico“. In questo caso sono previsti 50 mila euro per gli edifici unifamiliari o per gli indipendenti all’interno di ediici plurifamiliari. Mentre sono 40 mila euro per il numero di immobili, all’intero di un edificio composta da due a ad otto unità immobiliari. Ed infine 30 mila euro per edificio composto da più di otto unità;

- sostituzione degli impianti di climatizzazione invernale sulle parti comuni. Si tratta di interventi relativi alla sostituzione degli impianti: generatori di calore a condensazione, generatori di calore ad alta efficienza, sistemi ibridi e di microcogenerazione;

- sostituzione di impianti di climatizzazione invernale sugli edifici unifamiliari o sulle unità immobiliari di edifici plurifamiliari funzionalmente indipendenti. La detrazione è calcolabile su un ammontare complessivo non superiore a 30 mila euro per singola casa. Rientrano anche le spese di smaltimento dei rifiuti;

- interventi antisismici: la detrazione già prevista dal Sismabonus è elevata al 110% per le spese sostenute dal 1° luglio 2020 al 31 dicembre 2021. Questo tipo di attività vengono anche chiamati “Sismabonus”.

Alcune precisazioni sugli interventi antisismici

L’agenzia delle entrate precisa che: “I limiti delle spese ammesse all’ecobonus e al sisma bonus sostenute entro il 30 giugno 2022, sono aumentati del 50% per gli interventi di ricostruzione riguardanti i fabbricati danneggiati dal sisma nei comuni di cui agli elenchi allegati al decreto legge n. 189/2016 (convertito, con modificazioni, dalla legge n. 229/2016), e di cui al decreto legge n.39/2009 (convertito, con modificazioni, dalla legge n. 77/2009), nonché nei comuni interessati da tutti gli eventi sismici verificatisi dopo l’anno 2008 dove sia stato dichiarato lo stato di emergenza. In tal caso, le detrazioni sono alternative al contributo per la ricostruzione e si calcolano su tutte le spese necessarie al ripristino dei fabbricati danneggiati, comprese le case diverse dall’abitazione principale, con esclusione degli immobili destinati alle attività produttive. Nei comuni dei territori colpiti da eventi sismici verificatisi a partire dal 1° aprile 2009 dove sia stato dichiarato lo stato di emergenza, il sismabonus spetta per l’importo eccedente il contributo previsto per la ricostruzione“.

Superbonus 110%: gli interventi trainanti

Il Superbonus spetta anche a chi svolge dei lavori che potremmo definire “trainanti“. Ma sono contemplati solo se sono lavori legati a quelli principali, di cui abbiamo parlato nell’elenco precedente, tra questi:

- efficientamento energetico rientranti nell’ecobonus;

- eliminazione delle barriere architettoniche, per facilitare gli spostamenti dei portatori di handicap all’interno degli edifici;

- installazione di infrastrutture per la ricarica di veicoli elettrici;

- installazione di impianti fotovoltaici, sugli edifici, connessi alla rete elettrica;

- installazione contestuale o successiva di sistemi di accumulo integrati negli impianti solari fotovoltaici agevolati.

E’ bene fare una precisazione: l’agevolazione non spetta per tutti gli immobili in modo indifferenziato. Infatti, non possono richiederlo le unità immobiliari residenziali appartanenti alle categorie catastali A1 (abitazioni signorili), A8 (ville), A9 (castelli).

Chi può usufruire del superbonus 110%?

Possono aderire alle agevolazioni le seguenti catogorie:

- le persone fisiche, al di fuori dell’esercizio di attività d’impresa, arti e professioni;

- i condomini per interventi su edifici composti da due a quattro unità immobiliari distintamente accatastate, anche se posseduti da un unico proprietario o in comproprietà da più persone fisiche. Per le parti in comune degli edifici, per i quali sono stati effettuati lavori per il 60% dell’intervento complessivo, la detrazione del 110% spetta anche per le spese sostenute entro il 31 dicembre 2022;

- gli istituti autonomi case popolari. In particolare, la detrazione spetta per interventi che riguardano immobili adibiti a edilizia residenziale pubblica;

- le organizzazioni non lucrative di utilità sociale, associazioni di volontariato;

- le associazioni sportive dilettantistiche, limitatamente alle parti di immobili adibiti a spogliatoi.

Superbonus 110%: i requisiti degli interventi ammessi

Ai fini dell’accesso ai requisiti degli interventi ammessi, devono essere soddisfatti due criteri. Il primo è che occorre rispettare i requisiti previsti dal decreto del Ministro dello Sviluppo Economico di concerto con il Ministro dell’Economia e delle Finanze e del Ministro dell’Ambiente e

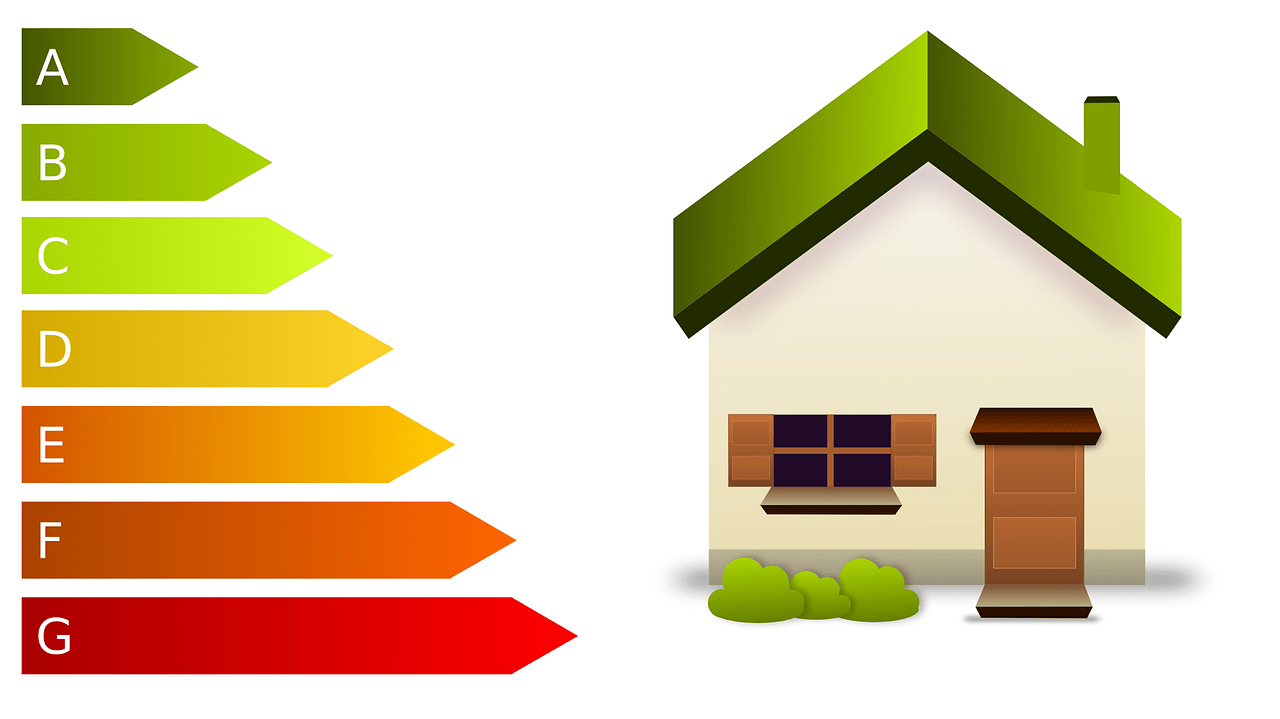

della Tutela del Territorio e del Mare e del Ministro delle Infrastrutture e dei Trasporti del 6 agosto 2020. Il secondo è che il miglioramento energetico deve essere pari a due classi energetiche dell’edificio. Il miglioramento energetico deve essere dimostrato attraverso l‘Ape (l’attestato di prestazione energetica). Tra l’ape ante interventi e quella post, come detto, ci deve essere un miglioramento di almeno due classi. Il documento deve essere rilasciato da un tecnico abilitato ed iscritto nel relativo albo dei certificatori, della regione di appartenenza.

Esiste un’altarnativa alla detrazione?

La risposta alla domanda è si. Esistono infatti due alternative per i soggetti che hanno effettuato i lavori. La prima consiste in un contributo, sotto forma di sconto, sul costo finale del fornitore. Questi ultimi, si fanno carico della differenza di prezzo, ma ottengono uno credito d’imposta di pari valore. La seconda fa riferimento alla cessione del credito.

In altre parole, è possibile la cessione di un credito d’imposta corrispondente alla detrazione spettante, ad altri soggetti, invi inclusi gli istituti di credito e altri intermediatori finanziari. La cessione può essere operata nei confronti di: fornitori di beni e servizi necessari alla realizzazione dell’intervento, altri soggetti (imprese, professionisti o lavoratori autonomi) e istituti di credito e intermediazioni finanziari.